本日は管理部がお届けします。

今年もあと1ヶ月半ほどになりました。

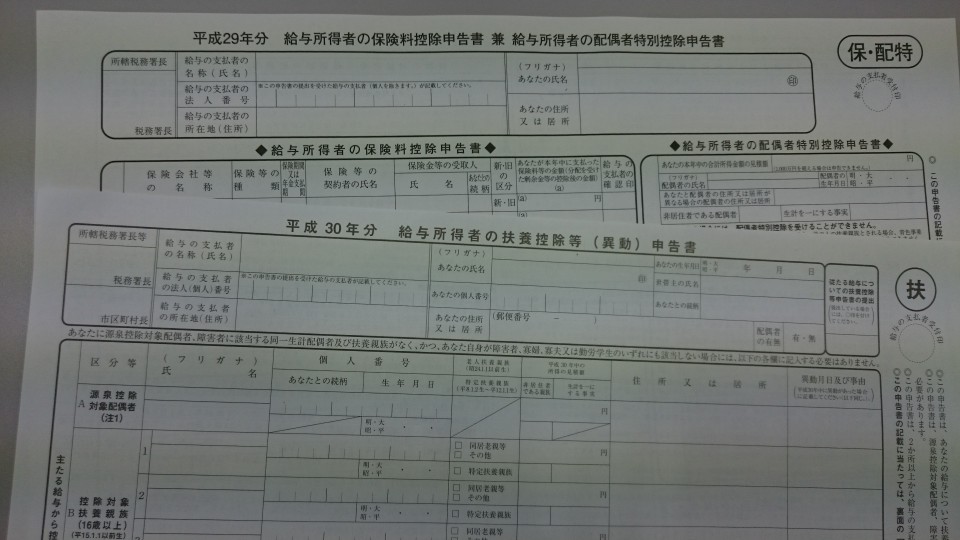

この時期になりますと会社勤めの経験がある方ならご存じかと

思いますが、年末調整のための書類が配られている頃では

ないでしょうか?

以前のブログ『税金あれこれ(所得税)』でも書きましたが、

年末調整とは、所得税と同じ計算により正しい税金を算出して、

毎月の給与から差し引かれている源泉所得税との差額を徴収したり、

還付することです。

そこで今回は、所得税の計算方法を簡単にご説明致します。

『税金あれこれ(所得税)』に書きましたが、所得税には10の

所得があります(給与所得、事業所得、譲渡所得等)。

10の所得ごとにそれぞれ、収入から必要経費を差し引いて所得を

算出します。

但し、給与収入には必要経費が認められていませんので、

【給与所得控除】というものがあります。

給与所得控除とは、年間の給与収入額によって、計算方法が

決まっていて、算出された控除額を収入から差し引いて給与所得を

計算します。

10の所得ごとに算出された所得を合算します。

次に合算した所得から【所得控除】を差し引きます。

所得控除には、現在14種類ありますが、社会保険料控除・扶養控除・

生命保険料控除などは、ご存じではないでしょうか。

確定申告する場合は、自分で申告するので、上記の所得控除の内容は

わかりますが、年末調整は会社が行なうので、社員の所得控除を

確認するために、この時期に下記の書類が配られるのです。

所得から所得控除を引いたものが課税所得と呼ばれます。

この課税所得に所得税率を掛けると所得税が算出されます。

そして最後に、所得税から【税額控除】を差し引きます。

税額控除のなかで、皆さんがご存じなのは、住宅ローン控除

ではないでしょうか。

この税額控除を差し引いた算出額が所得税の納付額となります。

簡単にまとめると下記のようになります。

①収入-必要経費=所得

②所得-所得控除=課税所得

③課税所得×所得税率=所得税

④所得税-税額控除=所得税納付額

生命保険料控除証明書等はもう届いていると思いますので、

紛失しないよう、保管をお願い致します。